*Por Filipe Pires

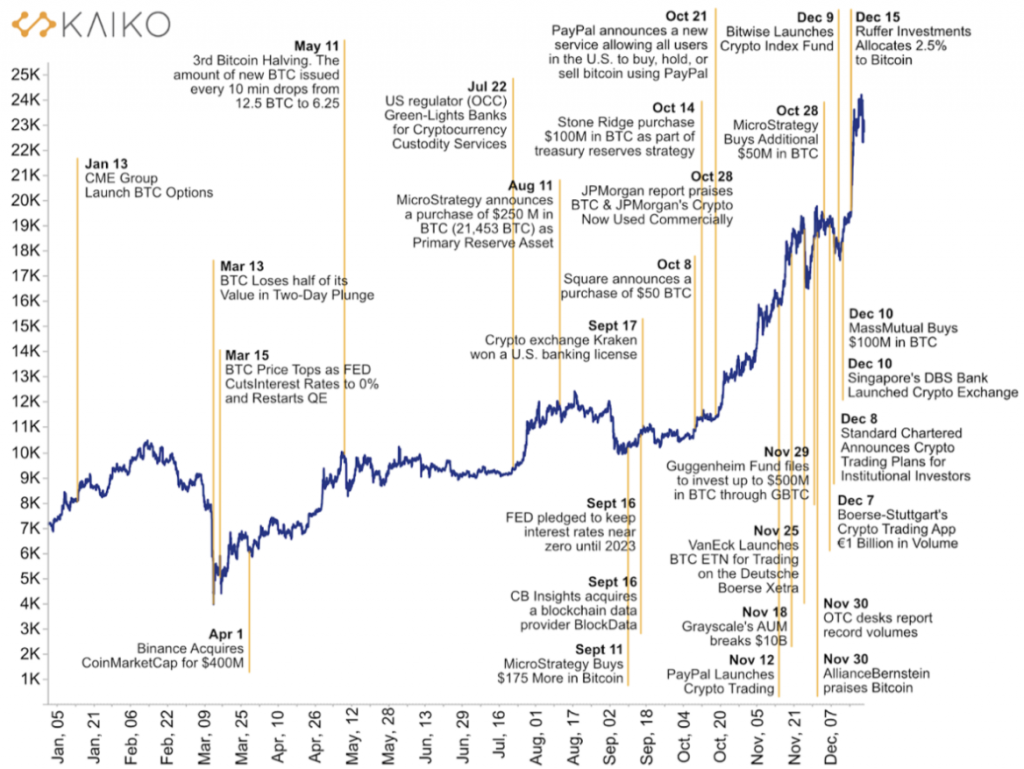

Dois acontecimentos distintos no último mês de 2020 com duas das três principais criptomoedas resumem bem o comportamento desse mercado no mundo. Enquanto o Bitcoin disparava para recordes acima de US$ 28 mil (rompeu a resistência de US$ 40 mil somente em 07 de janeiro de 2021), chamando atenção, inclusive, do noticiário mainstream, a SEC (Security Exchange Commission, reguladora do sistema financeiro norte americano) entrou com uma ação contra a empresa Ripple por não registrar o XRP (sua criptomoeda) como título mobiliário, desencadeando uma onda de cancelamento de sua listagem em exchanges de todo mundo e derrubando seu valor de forma relevante.

No criptomercado, as tendências mudam em alta velocidade quando comparado à estrutura centralizada e altamente regulada do mercado financeiro tradicional. Isso o torna mais passível a alterações de rumo, até então, imprevisíveis.

Quando se trata de teste contra imprevisibilidades, 2020 se mostrou um excelente campo de prova para ativos como ouro e Bitcoin (BTC), cujos retornos anuais (em reais), mesmo após a queda expressiva de março, fecharam o ano com ganhos de 56% e 390%, respectivamente.

A corrida dos investidores para ativos metálicos (como o ouro) em busca de reserva de valor em momentos de maior incerteza econômica é, historicamente, comprovada. Já o desvio para criptomoedas é algo novo.

O sincronismo entre quatro fatores (três macroeconômicos e outro estrutural), possivelmente, ajudaram o BTC a se destacar entre ativos mais conhecidos pelo investidor nesse período.

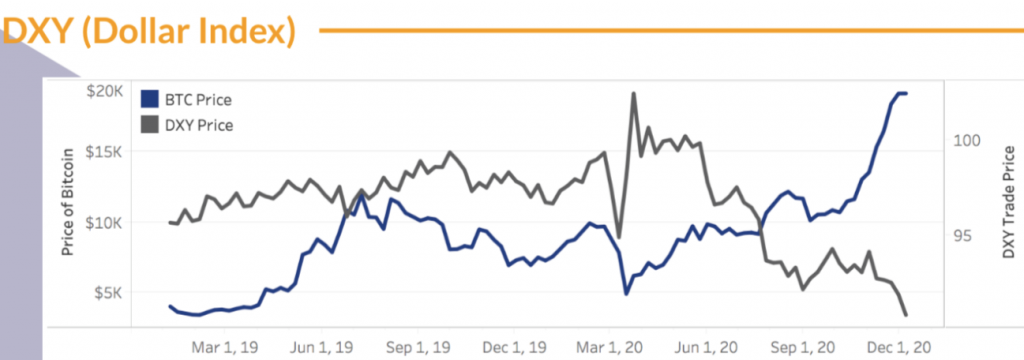

Entre os fatores macroeconômicos, tanto a elevada (e contínua) injeção de liquidez pelos bancos centrais no mercado mundial quanto a manutenção das taxas de juros próxima às mínimas históricas forçaram os investidores a buscar em ativos com baixa correlação ao dólar a proteção contra desvalorização de moedas fortes e possível alta da inflação em seus mercados.

Outro fator macro se refere ao ouro vir galgando expressivas altas desde 2019, impulsionado pelas incertezas provocadas pela guerra comercial EUA/China, o que elevou seu market cap (valor do ouro disponível no mercado multiplicado pelo seu preço atual) para a casa dos US$ 10 trilhões.

Porém, enquanto o ouro subia de preço e as principais economias recebiam um volume extraordinário de dinheiro novo (algo em torno de US$ 14 trilhões somente em 2020), o fator estrutural citado se apresenta na figura do halving (evento gerando ajuste a cada 4 anos, garantindo a característica deflacionária do BTC), e promove a redução pela metade do incentivo econômico para geração de novos Bitcoins.

De maneira simplificada, isso significa que, se antes a cada “prova de trabalho” um minerador recebia 12,5 Bitcoins e hoje recebe a metade, mantendo a mesma eficiência e preço estável, seu custo de produção deveria dobrar para garantir o mesmo prêmio.

Como isso é pouco provável, invariavelmente, tal custo excedente acaba refletido na variação do valor do Bitcoin.

Portanto, já era esperada uma alta como consequência do halving no período. Mas nada perto do que se viu.

Ao realizar que a curva de preços do Bitcoin perdia a correlação com a variação do dólar e bolsa, ao mesmo tempo em que seu market cap não chegava a 2% do ouro, grandes investidores institucionais (como MicroStrategy, Stone Ridge e Guggenheim Fund) iniciaram alocação de parte do excesso de liquidez do mercado em BTC, enquanto outros investidores relevantes aumentaram suas posições (caso da Grayscale, com mais de US$ 20 bilhões alocados em seu Bitcoin Trust).

Fato é que o cenário de pandemia, sincronizado com a alta do ouro e o halving, geraram as condições de mercado perfeitas para testar a resiliência do Bitcoin como reserva de valor e proteção contra incertezas econômicas.

Para analisar a probabilidade de revisão desse cenário no curto prazo, que realizaria a reversão da tendência de alta do preço do BTC ainda em 2021, destacamos três pontos:

-

Governos continuam com seus planos de auxílio emergencial contra o impacto da pandemia, cuja mais provável consequência será a injeção de outros novos trilhões de dólares no mercado;

-

Apesar do início das campanhas de vacinação servirem como luz no horizonte, há vários fatores que podem atrasar a imunização coletiva em diversos países, entre eles uma possível segunda onda de variantes do primeiro vírus, o que já acomete alguns grandes centros. Isso impactaria a recuperação econômica e setores de empresas listadas em bolsa;

-

Especialistas afirmam que para o market cap de BTC atingir 10% do ouro, o Bitcoin deverá estar mais próximo dos US$ 155 mil. Isso equivale ao upside de mais de 280% em relação à máxima histórica de US$ 40 mil, alcançada ainda em janeiro de 2021.

Portanto, tal análise indicaria que, possivelmente, não se trata de uma bolha e, provavelmente, parte relevante do cenário de 2020 ainda será mantido em 2021.

Pelas premissas apresentadas, resumidamente, entende-se que o valor do Bitcoin aumentou à medida que a oferta de moeda e as expectativas de inflação aumentaram, diante de um cenário de juros baixos, amplificado pelo repasse da alta do custo de mineração após o halving. Ao mesmo tempo, o dólar se desvalorizou para o valor mínimo em vários anos, resultando em uma correlação inversa entre este e o BTC (principalmente a partir de junho de 2020).

Diante das maiores incertezas provocadas pela pandemia, e em busca de um lugar seguro para reserva de valor (hedge), investidores institucionais com grande apetite encontraram o Bitcoin mais descontado do que o ouro e optaram por testá-lo.

Em um último exercício simplificado, utilizando o gráfico acima (preço do Bitcoin em dólar dos últimos dois meses), se um grande investidor entrou em 16 de dezembro de 2020 comprando BTC a US$ 21 mil e vendeu em 15 de janeiro de 2021 próximo a US$ 35 mil (aproximadamente, 67% de retorno em 30 dias), será que este repetiria a estratégia diante da manutenção das principais variáveis?

É possível. Ao menos enquanto o Bitcoin mantiver seu patamar de desconto em relação ao ouro e sua correlação negativa com os demais ativos.